Firma » Finanse

Witaj smutku - reforma emerytalna we Francji nakręca napięcia społeczne

|

| Zobacz więcej zdjęć » |

Witaj smutku: Planowana reforma emerytalna we Francji nakręca napięcia społeczne

•Aktualna propozycja reformy spotkała się we Francji ze znaczną dozą złości, widzianą jako koniec savoir vivre. Prawda jest jednak taka, że reforma i tak nie sięga wystarczająco daleko. Proponowane zwiększenie ustawowego wieku emerytalnego do 64 z 62 lat nie zaradzi długoterminowym problemom demograficznym i w zakresie finansowania: w 2050 r. nadal na 100 osób w wieku pracującym (od 20 do 63 lat) przypadać będzie 60 emerytów (osób w wieku 64 lat i starszych). Dzisiaj wskaźnik ten wynosi 49,2%.

•Reforma posiada też inne istotne wady. Nie będzie mieć ona wpływu na aktualnych emerytów, w przeciwieństwie do aktualnych pracowników (i przyszłych emerytów), którzy już cierpią z powodu spadku płac realnych. „Systemy specjalne”, w ramach których pracownicy korzystają z programów bogatszych świadczeń będą eliminowane bardzo powoli, ponieważ nowe, mniej korzystne warunki będą mieć zastosowanie tylko do nowozatrudnionych.

•Bez środków pozwalających dostosować środowisko pracy do starzejącej się siły roboczej, reforma może spowodować wzrost bezrobocia pośród osób w późniejszym wieku. Podniesienie wieku emerytalnego może spowodować zwiększenie liczby pracowników o nawet 1,6 mln w roku 2050, kiedy to 22% siły roboczej będzie posiadać 55 lub więcej lat. Mając jednak na względzie istniejącą dyskryminację ze względu na wiek - przy wskaźniku bezrobocia dla grupy wiekowej 55-64 wynoszącym obecnie we Francji 6,3%, czyli dwukrotnie wyższym niż w Niemczech - należy podwoić wysiłki zmierzające do integracji starszych pracowników.

KLUCZOWE INFORMACJE

Inflacja w USA i Strefie Euro, ponowne otwarcie w Chinach i odbicie na rynkach kapitałowych

•Inflacja w USA - już po szczycie i z szybkim spadkiem na przestrzeni kolejnych sześciu miesięcy, z zamknięciem roku na poziomi zbliżonym do 2%.

•Inflacja w Strefie Euro - ostry spadek, dzięki dotacjom energetycznym, ale utrzymująca się inflacja bazowa.

•Chiny - wyboiste ponowne otwarcie, ale ogólnie wynik dodatni netto dla wzrostu globalnego w tym roku.

•Rynki kapitałowe - optymistyczny początek nowego roku, ale droga ku normalności będzie długa i wyboista.

Inflacja w USA - już po szczycie i z szybkim spadkiem na przestrzeni kolejnych sześciu miesięcy, z zamknięciem roku na poziomi zbliżonym do 2%

Najnowsze dane dostarczyły kolejnych dowodów, że inflacja w USA definitywnie spada.

Grudniowy wskaźnik CPI osiągnął poziom 6,5% r/r i spadł w związku ze znaczącym spadkiem inflacji cen energii; w ujęciu sekwencyjnym m/m ceny spadły o -0,3%, co stanowiło największy spadek od kwietnia 2020 r. w szczycie pandemii. Jeśli chodzi o prognozy na przyszłość, przewidujemy dalszy spadek inflacji CPI w nadchodzących miesiącach. Inflacja cen energii powinna ulec odwróceniu i osiągnąć wartości ujemne do kwietnia lub maja. Inflacja cen żywności jest na wysokim poziomie, jednakże presja cenowa po stronie wytwórców branży spożywczej szybko spada, w związku z czym można przyjąć, iż do połowy roku inflacja cen żywności spadnie o połowę (patrz Rysunek 1). Wreszcie obniżenie poziomu zakłóceń w łańcuchach dostaw - w połączeniu z chwiejną dynamiką gospodarczą - będzie powodować również obniżenie poziomu inflacji cen podstawowych towarów.

Choć szybki spadek inflacji zasadniczej w USA na przestrzeni kilku kolejnych miesięcy jest praktycznie pewny, prognozom dotyczącym końca roku 2023 i dalszego okresu towarzyszy wysoki poziom niepewności. Przeprowadzone przez NFIB badanie planów wynagrodzeń w przedsiębiorstwach sugerują, że wzrost płac nie spadnie znacznie poniżej 5% do końca lata - poziom ten jest wyraźnie niezgodny ze stabilizacją inflacji bazowej na poziomie 2%.

Tym niemniej w Allianz Trade uważamy, iż ewolucja popytu ogółem względem podaży ogółem - co determinuje inflację w ujęciu średnio-terminowym - popchnie inflację ku spadkowi do poziomu zbliżonego do 2% do Kw IV 2023 r.

Inflacja w Strefie Euro - ostry spadek, dzięki dotacjom energetycznym, ale utrzymująca się inflacja bazowa

W grudniu inflacja zasadnicza w Strefie Euro spadła po raz pierwszy od początku 2021 r. do 9,2% r/r z poziomu 10,1% w uprzednim miesiącu. Kluczowym czynnikiem był spadający udział cen energii, szczególnie w Niemczech, gdzie inflacja spowolniła do 8.6% r/r (bez korekty sezonowej), w znacznej mierze dzięki rządowym dopłatom do gazu i ogrzewania. Pozwoliło to osiągnąć roczną inflację na poziomie niższym niż 8% r/r (i poniżej naszej pierwotnej prognozy średniej inflacji na poziomie 8,5% w naszej ostatniej prognozie gospodarczej w grudniu [LINK]). Tym niemniej dynamika inflacyjna pozostanie silna, w szczególności dla usług. Dodatkowo inflacja może wzrosnąć ponownie w styczniu, ponieważ środki zastosowane w Niemczech były jednorazowe. Tym niemniej inflacja utrzyma się na niewygodnie wysokim poziomie w tym kwartale, po czym od Kw II zacznie spadać, kiedy to w życie wejdą niemieckie limity cenowe dla gazu i energii elektrycznej.

Inflacja bazowa najprawdopodobniej utrzyma się na poziomie 4% do końca roku w związku z utrzymującą się (choć słabnącą) presją płacową. Badania zamiarów w zakresie zwiększania poziomu zatrudnienia, w tym pomiary komponentu pracowniczego wskaźnika PMI, wskazują jedynie umiarkowany wzrost stopy bezrobocia w tym roku. Dodatkowo ostatnie dane dotyczące aktywności i nastrojów wskazują bardziej umiarkowaną recesję w 1. połowie 2023 r., z wolniejszym tempem spadku poziomu aktywności w ostatnich miesiącach 2022 r.

Słabszy nominalny wzrost podaży pieniądza może stać się istotnym czynnikiem spowalniającym inflację (Rysunek 2). Bazowy wzrost kredytowy, choć nieco słabnący w ujęciu m/m, utrzymuje się na dodatnim poziomie, a banki nadal udzielają pożyczek przedsiębiorcom i gospodarstwom domowym z zastosowaniem zdrowej stopy. Realna M1 spadła w listopadzie jeszcze dalej poniżej zera do poziomu -7,7% r/r z poziomu -6,8% w październiku, osiągając tym samym najniższą wartość od początku osiągania wartości rekordowych w 2001 r. Przesłanie podstawowe pozostało bardziej pozytywne, jako że wzrost kredytowy dla przedsiębiorstw innych niż finansowe - choć utrzymał się na wysokim poziomie 7,3% w listopadzie - spadł nieco z poziomu 8,1% notowanego w październiku. Pożyczki udzielane gospodarstwom domowym uległy korekcie do poziomu 3,9%, co stanowiło spadek z poziomu 4,1% notowanego miesiąc wcześniej.

Chiny - wyboiste ponowne otwarcie, ale ogólnie wynik dodatni netto dla wzrostu globalnego w tym roku

Chiny odeszły od polityki zero-Covid bardzo szybko; gospodarcze odbicie od Kw II poprzedzą trudne zimowe miesiące. Od grudnia 2022 r. rozpoczęto szybkie znoszenie obostrzeń sanitarnych. Doprowadziło to do niekontrolowanych wybuchów liczby zakażeń w całym kraju, przy średnim wskaźniku mobilności wynoszącym -16% r/r w grudniu, czyli najgorszym wynikiem miesięcznym od marca 2020 r. Choć ostatnie dane wskazują potencjalny szczyt liczby zakażeń w większych miastach, wskaźnik mobilności krajowej w ciągu pierwszych dziesięciu dni stycznia wynosił średnio -8% r/r. Ta sytuacja sanitarna, wraz ze słabymi wynikami najważniejszych wskaźników, potwierdza nasze przewidywania, że chińska gospodarka rozpocznie rok 2023 stąpając po bardzo grząskim gruncie. Obchody chińskiego nowego roku w drugiej połowie bieżącego miesiąca prawdopodobnie jeszcze wydłużą okres niskiego poziomu aktywności gospodarczej, ponieważ ludzie udadzą się do swych miejscowości rodzinnych, by świętować w rodzinie (szacuje się, iż przed pandemią ludzie odbywali ok. 3 mln podróży), potencjalnie roznosząc wirusa po terytorium całego kraju. Ponadto osłabienie globalnego popytu i nieustająco zła koniunktura w sektorze nieruchomości również będą mieć negatywny wpływ na wyniki zanim dojdzie do po-Covidowego odbicia popytu krajowego, najprawdopodobniej od Kw II 2023 r. Wskazany termin przypada nieco wcześniej niż uprzednio przewidywana 2. połowa 2023 r., co oznacza, że ryzyka dla naszej prognozy wzrostu na rok 2023 na poziomie +4,0% raczej rosną.

Dobre wiadomości dla reszty świata: powrót chińskiego konsumenta przy ograniczonej presji inflacyjnej. Po początkowej (raczej możliwej do opanowania) presji na popyt i łańcuchy dostaw w związku z nieustannymi wybuchami liczby zakażeń, po-Covidowa normalizacja w gospodarce chińskiej powinna być korzystna dla reszty świata. Wszystkie środki związane z kwarantanną dla przybywających podróżnych poluzowano 8 stycznia, otwierając drogę ku powrotowi chińskich turystów za granicą w 2023 roku. Szerszy powrót konsumenta chińskiego charakteryzować się będzie prawdopodobnie niższą inflacyjnością niż miało to miejsce w wielu innych krajach w latach 2021-2022, mając na względzie bardziej elastyczny rynek pracy, niski udział usług w koszyku CPI i niższy poziom nadmiarowych oszczędności. Ponowne otwarcie się chin pomoże w dalszym luzowaniu presji na łańcuchy dostaw, które i tak mają się już coraz lepiej w związku z rosnącymi zdolnościami produkcyjnymi i spadającym globalnym popytem. Powinno to pomóc w obniżeniu globalnej presji inflacyjnej, mając na uwadze, że ceny producenckie w Chinach już cechują się trendem spadkowym (Rysunek 2). Z perspektywy rynku kapitałowego, pierwsze dwa tygodnie 2023 r. były szczególnie dobre - indeks Hang Seng osiągnął ponad +8% (co stanowi poziom wyższy niż dla akcji chińskich notowanych w USA), a CSI 300 ponad +3%.

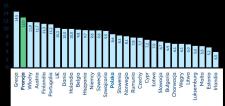

POLSKA W ŚRODKU EUROPEJSKIEJ STAWKI

Francja jest drugim krajem pod względem wielkości wydatków publicznych na emerytury w UE, za Grecją. W 2020 r. wydatki na emerytury wyniosły we Francji 13,0% PKB wobec średnio 10,3% w UE i 9,6% w Niemczech. Komisja Europejska szacuje, że bez zmiany wieku emerytalnego udział emerytur publicznych wzrósłby do 15,5% do 2050 r.

W Polsce emerytury pochłaniają 8,6% PKB – plasujemy się pod tym względem w środku porównywanej grupy 27 państw (z tym ze wszystkie pozostałe kraje Europy Środkowo-Wschodniej mają niższe koszty systemu emerytalnego w stosunku do ich PKB, a wyższe koszty mają kraje Europy Zachodniej, chociaż także w Norwegii i Irlandii koszt systemu emerytalnego jest zdecydowanie niższy – w Irlandii nawet o połowę).

Redakcja CentrumPR informuje, że artykuły, fotografie i komentarze publikowane są przez użytkowników "Serwisów skupionych w Grupie Kafito". Publikowane materiały i wypowiedzi są ich własnością i ich prywatnymi opiniami. Redakcja CentrumPR nie ponosi odpowiedzialności za ich treść.

Nadesłał:

artur@multian.pl

|

Młodzi artyści w G City Targówek. Teatr Muzyczny Gaffa i Dom Otwarty zapraszają na wyjątkowe występy

Młodzi artyści w G City Targówek. Teatr Muzyczny Gaffa i Dom Otwarty zapraszają na wyjątkowe występy  Jakie rozwiązania wdrażają deweloperzy, by zoptymalizować działalność

Jakie rozwiązania wdrażają deweloperzy, by zoptymalizować działalność  Ruszyła loteria Orbit® Refreshers pt. „Żuj w swoim rytmie”

Ruszyła loteria Orbit® Refreshers pt. „Żuj w swoim rytmie”  Jak stworzyć komfortowy i oszczędny dom? Kampania „TERMOMODERNIZACJA+DOBRY MONTAŻ” nowa odsłona

Jak stworzyć komfortowy i oszczędny dom? Kampania „TERMOMODERNIZACJA+DOBRY MONTAŻ” nowa odsłona

Komentarze (0)