Firma » Biznes

Polskie firmy roku 2017 nie zaliczą jako udanego

|

| Zobacz więcej zdjęć » |

Wskazać można m.in.:

• Ułatwione postępowania naprawcze, które zastępują często postępowania restrukturyzacyjne, z tym że w odróżnieniu od nich odbywają się nie na koszt restrukturyzowanej firmy, ale jej wierzycieli. Powoduje to efekt domina niewypłacalności kolejnych firm w łańcuchu dostaw.

• Niską rentowność wielu przedsiębiorstw, zwłaszcza z sektora MSP, które na bardzo konkurencyjnym rynku bardziej trwają, niż rozwijają się. Nawet zwiększona konsumpcja nie oznacza możliwości podniesienia marż, firmy wciąż nie gromadzą kapitału zapasowego, podatne są wiec na wszelkie zawirowania rynkowe.

• Koncentrację w ślad za dystrybucją także w produkcji - duzi dystrybutorzy preferują partnerów o równie dużej skali działalności (i idącej ze skalą produkcji racjonalizacją kosztów), znikają lokalni odbiorcy produkujących na rynek krajowy firmy MSP.

• Budownictwo odradzało się wolniej (biorąc pod uwagę skalę spadku w roku ubiegłym) niż wszyscy na to liczyli. Uderza też w dostawców usług i materiałów budowlanych - tak rozumiane budownictwo (łącznie z firmami wykonującymi prace budowlane) generuje aż 40% niewypłacalności.

• Województwa - nie ma generalnie regionów mniej lub bardziej dotkniętych problemem niewypłacalności, następuje wyrównanie ubiegłorocznych trendów (wzrostów/spadków).

Postępowania naprawcze - często wykorzystywane, stanowią 30 do 40% (w zależności od miesiąca) wszystkich przypadków niewypłacalności, a jednocześnie... rzadko są skuteczne.

Aż blisko 40% niewypłacalności to przypadki postępowań restrukturyzacyjnych - ich liczba więc cały czas rośnie. Na rynku wytwarza się przeświadczenie, iż ten, kto nie skorzysta z postępowania naprawczego do restrukturyzacji działalności kosztem wierzycieli, ten sam sobie winien. Nie można ich lekceważyć nie tylko z powodu liczby, ale przede wszystkim efektu: co prawda firma nie znika z rynku (przynajmniej na razie) jak w przypadku klasycznej upadłości likwidacyjnej, ale nie reguluje swoich zobowiązań wobec wierzycieli tak samo, jakby z niego zniknęła.

Co miesiąc mamy jednocześnie do czynienia z kilkoma-kilkunastoma przypadkami wygaszenia postępowania naprawczego i jego zmiany na upadłość. „Nie wszystkie postępowania naprawcze kończą się powodzeniem. Sama zmiana prawa do tego nie wystarczy - gdyż pomimo uproszczenia procedur, wytyczenia kilku gotowych scenariuszy, to... ostatecznie o powodzeniu i tak decyduje nie prawo, ale realia ekonomicznie w danym przypadku" - ocenia Tomasz Starus, członek Zarządu Euler Hermes odpowiedzialny za ocenę ryzyka.

Sekret konkurencyjności polskiego sektora MSP to niskie ceny, a więc także niestety marże.

„Przy niskiej rentowności, a co za tym idzie - ograniczonych możliwościach generowania gotówki z podstawowej działalności, nawet tym na bieżąco radzącym sobie firmom nie udaje się zgromadzić kapitału, tej swoistej „poduszki finansowej" pomagającej przetrwać jakiś trudniejszy okres w biznesie, np. wzmożone kontrole skarbowe - mówi Tomasz Starus, Członek Zarządu Euler Hermes, odpowiedzialny za ocenę ryzyka. W tej sytuacji mamy do czynienia raczej z trwaniem, a nie rozwijaniem biznesu. Firmy, które „przesuwają z lewa na prawo" i niewiele na tym zarabiają, czyli mają bardzo niską marżę, nie generują wartości dodanej a jednocześnie mają stosunkowo wysokie zadłużenie, też mieć mogą problem w przyszłości, gdy np. załamie się rynek ich odbiorców.

„Obecnie obracamy się w środowisku historycznie najniższych stóp procentowych, należy spodziewać się, że koszty pieniądza prędzej czy później wzrosną. Jeśli teraz, przy tak niskich stopach procentowych jest tak wiele firm - co miesiąc kilkadziesiąt, które tak kiepsko zarabiają że nie radzą sobie z obsługą swojego długu, kosztu pieniądza, to co będzie, gdy stopy procentowe wzrosną o punkt czy dwa" - dodaje Tomasz Starus.

Sektor przemysłowy - korzysta jedynie na eksporcie? Firmy produkcyjne - problemy w trzech obszarach: produkcja na potrzeby budownictwa, metalowo-maszynowa i... spożywcza.

Rynek wewnętrzny, mimo iż także wiązał się z rosnąca ilością zamówień, nie zapewnił wystarczających dla utrzymania płynności przepływów finansowych producentom nie tylko materiałów budowlanych oraz inwestycyjnych, ale także art. konsumpcyjnych (producenci żywności, leków, obuwia, ubrań, kosmetyków itp. wyrobów).

Koncentracja, z jaką mamy do czynienia w dystrybucji art. konsumpcyjnych w detalu pociągnęła za sobą koncentrację w hurcie, a obecnie w produkcji. Spada liczba małych sklepów, ich miejsce zajmują sieci i dyskonty (szacujemy ich udział w rynku na ponad 60%), a pozostałe lokalne sklepy chcąc konkurować z nimi cenowo łączą się, a raczej dołączają do sieci zakupowych, programów afiliacyjnych wielkich dystrybutorów. Znika więc w naturalny sposób klient lokalnych producentów. „Coraz więcej sklepów jest „usieciowionych" a duża sieć kupuje u dużego dostawcy. Koncentracja dystrybucji wymusza koncentrację produkcji" - ocenia Tomasz Starus. „Sytuacji nie zmieni inflacja cen - możliwość do odbudowania przy okazji w pewnym stopniu marż. Jest to gra o to, kto ma mocniejszą pozycję przetargową - czy odbiorca czyli hurtownik/detalista, czy producent. W tej chwili handel ma przewagę, gdyż sieci handlowych jest mniej niż producentów żywności. Producenci muszą więc rosnąć w siłę i robić się coraz więksi. Mniejszym zaś zostaje coraz mniejszy kawałek rynku. Poza tym te sklepy, które nadal działają samodzielnie - nie są zrzeszone, mają gorsze warunki cenowe więc są słabsze finansowo i gorzej płacą, co dodatkowo odbija się na ich małych, niezależnych dostawcach."

Zwiększona programami socjalnymi konsumpcja nie odwróciła trendu konsolidacji w handlu i problemów mniejszych podmiotów, ale dopływ środków na rynek nieco zmniejszył ich skalę.

Problem niskiej rentowności handlu nie znajdzie więc szybkiego rozwiązania - przez dłuższy okres czasu będziemy mieli do czynienia z podobną sytuacją, gdy kroplówka wydatków konsumenckich ratować będzie handel przed całkowita zapaścią, ale też nie wystarczy ona hurtownikom i dostawcom do zwiększenie rentowności. Większą szansę na to stwarza rosnąca inflacja - pozwalająca szybciej podnieść marże wielu dystrybutorom.

Gdybyśmy potraktowali budownictwo nie jako czysto usługi i prace budowlane, ale szerzej - włączając do niego wszystkie firmy kooperujące, to tak rozumiane budownictwo wygenerowało aż 40% przypadków niewypłacalności polskich firm.

Punkt zwrotny w inwestycjach budowlanych mamy już za sobą, ale wciąż realnie duży dopływ środków na rynek jest dopiero przed nami. Wobec skali ubiegłorocznej korekty na rynku budowlanym sektor nie odzyskał jeszcze kondycji sprzed dwóch-trzech lat. Co miesiąc łączna liczba firm związanych z budownictwem - wykonawczych, jak i producentów, hurtowników oraz usługodawców - stanowi aż 35-40% ogólnej liczby niewypłacalności. To bowiem dostawcy często finansują kredytem handlowym wiele inwestycji (o czym świadczą wzrosty ich obrotów nierzadko o 20-30% r/r) - wielokrotnie więcej niż uzasadniałby to wspomniany wzrost wartości prac budowlanych. Największe inwestycje - jeśli są uruchomione, to na razie głównie w fazie projektowej, pod tym względem samorządy były lepiej przygotowane, miały w zanadrzu gotowe projekty. „Pamiętajmy jednak, iż także w samorządach nigdy nie udało się zrealizować wszystkich zapowiadanych inwestycji, więc zapowiadana - i rozgrzewająca rynek (podobnie jak środki z nowej perspektywy budżetowej UE) informacja o ich sumie sięgającej 40 mld złotych jest raczej sumą deklaracji, które w realizacji ulegną pewnemu zmniejszeniu" - ocenia Tomasz Starus. „Tym niemniej samorządy przystąpiły do działania, podczas gdy instytucje centralne zajmują się wciąż jeszcze głównie przetargami, a nie wydawaniem środków na same prace budowlane. Może to być uzasadnione nie tylko brakiem rzeczonych projektów, ale również mizerią środków, o której rzadko się mówi, a która jest rzeczywistością. Obciążenie ich budżetów obsługą kosztów inwestycji już zrealizowanych (czyli wprost - zadłużeniem z lat ubiegłych) jest faktem, na nowe inwestycje wobec potrzeb i planowanej skali środków jest mało".

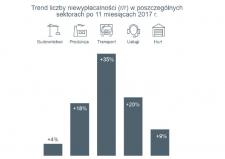

Rozwinięte gospodarczo otoczenie nie pomaga zmniejszyć ryzyka - dekoniunktura dotknęła także Mazowsze (po 11 miesiącach +42% liczby niewypłacalności!), Śląsk czy Dolny Śląsk.

Problemy firm z woj. mazowieckiego (kończące się niekiedy niewypłacalnościami) były w niektórych kwestiach zbliżone do sytuacji firm z innych województw, ale w części specyficzne dla Mazowsza. Wzrost liczby niewypłacalnych przedsiębiorstw firm z mazowieckiego (+42% w ciągu 11 miesięcy br.) ale też z województw warmińsko-mazurskiego czy opolskiego (+54% r/r w analogicznym okresie) a przede wszystkim zachodniopomorskiego (+84%), były dużo wyższe niż średnia dla całego kraju. Poza Mazowszem (gdzie dużo było niewypłacalnych firm handlowych i usługowych) wszędzie dominowały niewypłacalności firm produkcyjnych. Wzrost liczby niewypłacalności firm z województwa mazowieckiego nie miał charakteru incydentalnego - obserwować go można było w większości miesięcy, w pozostałych był on co najwyżej powieleniem ich liczby sprzed roku, nie było natomiast miesiąca z mniejszą niż przed rokiem liczbą niewypłacalności.

Nadesłał:

artur@multian.pl

|

Wielkie otwarcie w G City Wars Sawa Junior!

Wielkie otwarcie w G City Wars Sawa Junior!  Piotr Horbal obejmuje funkcję Chief Sales Officer w Sklepy Komfort

Piotr Horbal obejmuje funkcję Chief Sales Officer w Sklepy Komfort  Flagowe możliwości w nowej, niższej cenie. Dreame X60 Ultra w ofercie promocyjnej.

Flagowe możliwości w nowej, niższej cenie. Dreame X60 Ultra w ofercie promocyjnej.  Spada apetyt MŚP na AI. Dwa razy mniej firm planuje zwiększać inwestycje niż w ubiegłym roku

Spada apetyt MŚP na AI. Dwa razy mniej firm planuje zwiększać inwestycje niż w ubiegłym roku  FORT 100 - smukły pancerny smartfon dla aktywnych

FORT 100 - smukły pancerny smartfon dla aktywnych

Komentarze (0)